澳门六合彩x开奖查询 2024年医药生物并购表现: 溢价率均值超5倍, 第四季度并购活跃度回升

起原|时间投研

作家|陈澈

剪辑|郑少娜

2024年,A股并购波浪持续涌动,不断重塑产业形貌,其中医药生物行业的阐述特出,并购数目及溢价率均名列三甲。

把柄同花顺iFind数据,2024年A股共发生3754起并购事件,其中医药生物行业就占据338起,占比达9%,在申万一级系数行业中排行第三,仅次于机械建设行业和电子行业。

值得一提的是,A股“并购王”也出身于医药生物行业。2024年医药生物行业的并购中,爱尔眼科以53起并购事件,远超A股其他企业。

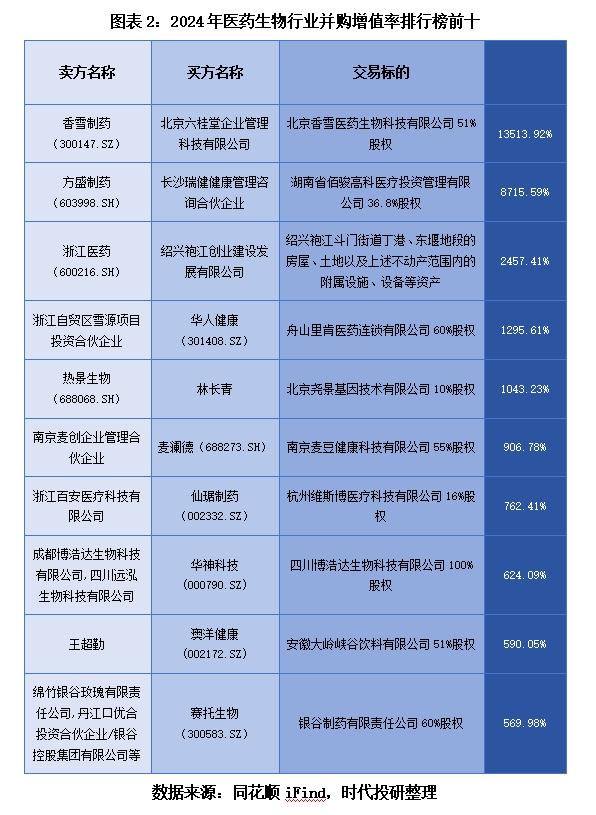

不仅并购数目可不雅,医药生物行业的并购升值率也较高。2024年A股并购事件的升值率均值为297.52%,而医药生物行业平均升值率高达516.81%(剔除极值后)。其中,北京六桂堂企业贬责科技有限公司收购北京香雪医药生物科技有限公司(下称“北京香雪”)51%的股权,升值率达到了13513.92%,位列医药生物行业第一,在A股系数并购事件中排行第三。

臆测2025年,在相关计策的激发下,医药生物行业的并购数目还有望竣事同比增长。波浪倾盆下,一些领有先进的药物本当事者张有望成为并购骄子。

第四季度交往量环比增长22.22%,药企对新药研发管线投资偏严慎

2024年,A股合座并购数目同比增长了2%,而医药生物行业的并购数却呈现下落趋势,较2023年减少了3起,较2022年则减少了41起,这或与计策对新药监管趋严关联。

2024年,药品监管部门进一步加强了对新药审批的监管力度,提高了审批圭表和条目,这使得医药生物企业在研发和推出新产物方面,面对更大的挑战和不细目性。而并购后需要整合新的产物线或研发方式,可能面对审批欠亨过的风险,进而药企对新药研发管线的投资布局愈加严慎。

不外,2024年9月“并购六条”发布后,医药生物行业的并购有所加快。从单季度并购交往数目来看,2024年第一至第四季度,医药生物行业的并购数目分离为55起、102起、81起、99起,第四季度环比增长22.22%,并购积极性有所提高。

值得提防的是,在关联并购方面,2024年,A股关联并购整个1061起,占比为28.26%。与之比较,医药生物的关联并购占比较低。

在2024年医药生物行业的338起并购中,22.49%为关联并购,有76家,占A股全年关联并购的7.16%。而在2023年,医药生物行业关联并购占比为29.62%,可见2024年关联并购的活跃度有所下滑。

这背后与国度对反把持审查趋严不无关系。关联并购因触及阛阓把持等问题,受到更严格的审查和适度,医药生物企业为幸免并购交往被否决,可能会减少关联并购的操作。

同期,跟着行业整合的鼓动,阛阓上出现了更多有眩惑力的非关联并购契机。一些新兴的医药生物科技公司领有私有的本事、产物或研发管线,对大型药企具有很强的眩惑力。

爱尔眼科成A股“并购王”,医药生物平均升值率持续高于A股

在2024年的医药生物行业并购中,阛阓见证了一场场要害交往,这些交往不仅重塑了企业的形貌,也揭示了收购倡导的升值情况。

具体到企业的阐述上,从并购次数来看,爱尔眼科(300015.SZ)可称为2024年医药生物行业的“并购王”。

如图表1所示,2024年爱尔眼科共发生53起并购事件,远超其他医药生物企业,排行第一;并购数目排行第二的为一心堂(002727.SZ),共发生11起并购事件;此外,多瑞医药(301075.SZ)和方盛制药(603998.SH)分离发生6起并购事件,在医药生物行业中并排第三。

值得一提的是,爱尔眼科和一心堂亦然2024年A股并购数目的冠亚军。而2024年发生2次及以上并购事件的医药生物企业多达219家,占该行业总体并购数的三分之二,行业并购活跃度较高。

在并购升值率方面,由于行业属性问题,医药生物行业相对A股合座均值也呈现偏高的态势。

2023—2024年,A股并购事件中,同期暴露了倡导金钱的账面价值与评估价值的分离有724起、796起。以评估价值及金钱账面价值估算升值率看,2023—2024年,A股并购升值率均值分离为487.15%、297.52%。

而同期,医药生物行业同期暴露了倡导金钱的账面价值与评估价值的分离有64起、47起,平均升值率分离为831.32%、801.5%。不错发现,诚然2024年该行业升值率均值略有下落,但近两年升值率均值均位于A股均值之上。

2024年升值率最高的并购,是北京六桂堂企业贬责科技有限公司收购北京香雪医药生物科技有限公司51%的股权,升值率高达13513.92%。

北京香雪是中药企业香雪制药(300147.SZ)的子公司,对于倡导的升值率,香雪制药仅在公告中暴露,对北京香雪选拔的评估步履为金钱基础法,评估范围为北京香雪经审计后的一说念金钱及欠债。对于具体的评估圭表则未暴露。

不外,即使剔除北京香雪这一极值案例,医药生物行业的升值率均值则高达516.81%,远高于A股均值。

时间投研发现,这些并购事件升值率较高,或与被并购的医药企业领有中枢本事上风关联。举例,北京尧景基因本事有限公司掌持了相关界限的基因测序、剪辑本事,北京香雪、杭州维斯博医疗科技有限公司、四川博浩达生物科技有限公司等则在生物科技、医疗科技界限领有中枢研发本事或分娩工艺。这些本事具有较高的壁垒,在并购时可能被赐与较高的估值。

此外,具有较好的现款流和肃穆盈利才气的倡导企业,也容易获取较高估值。如舟山里肯医药连锁有限公司,华东说念主健康在公告里解说,本次倡导金钱的评估值较账面净金钱升值较高,主如果由于本次重组倡导金钱系零卖药店,属于轻金钱行业,净金钱账面价值较低,且具有较好的现款流和肃穆的盈利才气。

臆测2025年:计策端持续提振翻新药发展,“泛医”板块的整合将成热点

跟着“并购六条”计策的持续鼓动,2024年第四季度,医药生物行业并购活跃度显赫提高。干涉2025年,计策激发作用对并购阛阓的影响有望进一步泄漏。

同期,2024年7月,《全链条相沿翻新药发展扩充决策》落地,有助于促使更多翻新药效果涌现,为并购阛阓提供丰富的优质倡导。

2025年开年,已有不少企业奋勇鼓动并购。适度1月13日,医药生物行业就有18起并购。其中包括众生药业(002317.SZ)收购广东众生春创生物科技有限公司9.86%股权、葵花药业(002737.SZ)收购葵花药业集团(吉林)临江有限公司0.6%股权、三友医疗(688085.SH)收购北京水木天蓬医疗本事有限公司37.1077%股权等。

从并购倡导来看,医药生物巨头们开动倾向于精确投资,而非大界限的收购。此外,2025年新一轮的并购热下,“泛医”板块下的跨行业整合也将有望加快。如医药生物与医疗器械板块的并购、原料药企业与药品制造企业的并购,已开动了新一轮的整合。

适度2025年1月13日,从并购倡导类型来看,多触及药品分娩企业、制药企业、骨科材料企业、血液成品企业等,这也标明2025年医药生物企业或倾向通过并购获取新的药品品种和分娩本事。

此外,2025年,热点的翻新药研发方式或先进的药物专利本当事者张也值得蔼然。1月8日,华海药业(600521.SH)发布公告称,拟将盐酸羟哌吡酮片的专利权、本事效果等所属权利转让,转让价拟定为1.1亿元。

在筛选可报考的岗位时,许思蓓发现,一些岗位只招录应届毕业生,“对于是否是应届毕业生,有些岗位卡毕业年份、有些卡是否缴纳过社保。如果有应届毕业生身份,感觉‘上岸’的机会能多一些。”

11月29日凌晨,鹿晗醉酒直播,不断飙脏话、竖中指,精神状态引发网友热议。直播中,鹿晗针对恶意评论回怼到“我就喝多了,怎么着”“你敢站在我面前说话吗”,他还表示“没有这个勇气的话别说话了”“没有必要!我就是开开心心开播来了”。有网友表示支持鹿晗“是我也会生气”,也有网友称其作为公众人物行为不妥。鹿晗还在直播中为粉丝播放了《初雪》这首歌,并表示“我可以放吗?我不管SM了哈,反正李秀满已经走了”。

总的来说,开年以来,医药生物企业整合高卑劣资源趋势赫然,部分企业弃取将专利本事转让,聚焦主业的趋势并存。

(全文3251字)澳门六合彩x开奖查询